2024年A股上市公司理财投资策略转变:稳健性优先,风险规避成主旋律

摘要:

2024年,A股上市公司利用闲置资金进行理财的热情明显下降,投资策略呈现出显著的转变。根据券商中国记者的统计,2024年上市公司认购理财产品规模较上年同期减少约530亿元,降至近五...

摘要:

2024年,A股上市公司利用闲置资金进行理财的热情明显下降,投资策略呈现出显著的转变。根据券商中国记者的统计,2024年上市公司认购理财产品规模较上年同期减少约530亿元,降至近五... 2024年,A股上市公司利用闲置资金进行理财的热情明显下降,投资策略呈现出显著的转变。根据券商中国记者的统计,2024年上市公司认购理财产品规模较上年同期减少约530亿元,降至近五年新低。

理财规模缩水与多元化趋势并存:

尽管购买理财产品的上市公司数量基本持平,但购买理财产品的总量却有所增加,呈现出多元化趋势。这种现象与2024年上市公司面临的经营压力增大、再融资难度提升密切相关。上市公司需要优先保证资金的安全性和流动性,谨慎使用自有资金或自筹资金进行理财投资。同时,2024年A股上市公司营收利润下降,闲置资金减少也是导致理财规模缩水的重要原因。

存款类产品吸引力下降:

虽然存款类产品仍是上市公司资金配置的首选,但其规模和占比均有所下降。这与银行存款利率下降以及监管部门对银行“高息揽储”和“手工补息”行为的干预密切相关。国有大行一年期定期存款利率低至1.1%,活期利率低至0.1%,这使得存款类产品对上市公司的吸引力减弱。

低风险、高流动性产品受青睐:

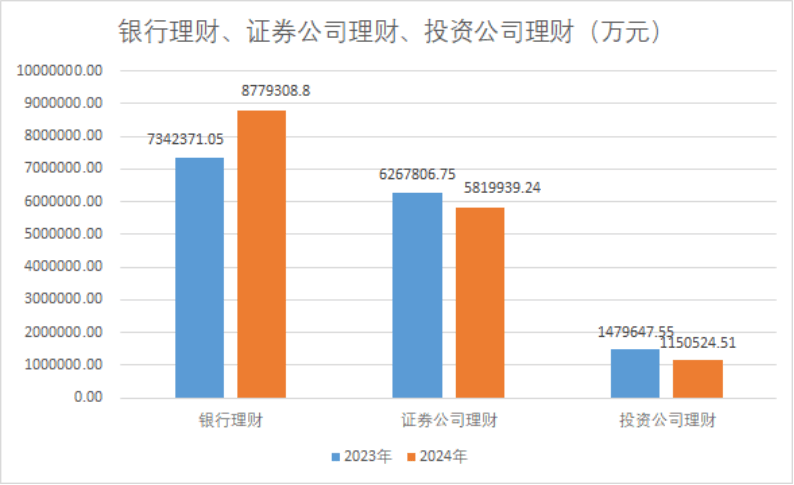

在风险规避的大环境下,低风险、流动性较好的稳健型理财产品成为上市公司新的偏好。银行理财和国债逆回购产品因其风险低、流动性好、收益相对稳定等特点,受到上市公司的追捧。2024年,上市公司购买银行理财的规模增长显著,国债逆回购产品的认购规模也增长了一倍多。这反映出上市公司对闲置资金使用效率的要求提高,同时也体现了其优化资产配置、降低投资组合风险的意愿。

券商理财及其他稳健型产品:

券商理财作为兼顾收益率和流动性的稳健型产品,也受到部分上市公司的青睐,其配置规模依然保持在较高水平。

高风险产品投资减少:

与稳健型产品投资增加形成对比的是,由于资本市场波动加大,部分信托公司“爆雷”,上市公司对基金和信托等高风险产品的投资规模大幅减少。2024年已有多家上市公司公告称,投资理财产品亏损导致资金损失,甚至出现“踩雷”的情况,这警示上市公司需要更加谨慎地进行理财投资。

未来展望:

未来,上市公司在进行理财投资时,将更加注重风险控制,并在控制风险的前提下提升资产收益率。其投资策略将根据宏观经济情况和公司自身需求相结合,更加稳健和理性。 房地产关联度较高的理财产品将持续被规避,更安全的投资品种将成为主流。

发表评论